BTC/HKD+0.92%

BTC/HKD+0.92% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+0.88%

LTC/HKD+0.88% ADA/HKD+0.81%

ADA/HKD+0.81% SOL/HKD+0.55%

SOL/HKD+0.55% XRP/HKD+0.78%

XRP/HKD+0.78%研討CompoundFinanceV2DeFi協議的安穩幣告貸收益率,并分享咱們對收益率體現、動搖性以及哪些要素推進DeFi協議典當假貸收益率的看法。

盡管咱們知道最近Terra的算法安穩幣TerraUSD(UST)的崩潰,但咱們在這兒的剖析是關于中心化安穩幣的典當告貸收益領域。

咱們在這篇文章中得出定論,運用安穩幣進行低危險(在DeFi范圍內)典當告貸,能夠優于傳統金融商場的無危險出資。

USDT/USDC收益率剖析

已將財物放入流動性池的Compound用戶能夠運用exchangeRate核算總假貸收益率,這表明貸方隨著時刻的推移能夠獲得的利息價值,從時刻T1到T2可獲得:

R(T1,T2)=exchangeRate(T2)/exchangeRate(T1)-1

此外,這種類型的典當告貸的年化收益率(假設接連復利)能夠核算為:

Y(T1,T2)=log(exchangeRate(T2))—log(exchangeRate(T1))/(T2-T1)

英國金融服務法案將提出使用穩定幣進行支付的規則:金色財經報道,英國財政大臣Nadhim Zahawi證實,一份金融服務和市場法案將于周三提交議會。該法案旨在利用英國脫歐的益處以改造英國的金融服務業。據悉,該法案提出使用穩定幣進行支付的規則。(路透社)[2022/7/20 2:24:37]

盡管Compound流動性池支撐USDT、USDC、DAI、FEI等多種安穩幣財物,但這兒咱們只剖析前兩種安穩幣,即USDT和USDC,它們的市值別離為800億美元和530億美元。它們算計占有了安穩幣總商場的70%以上。

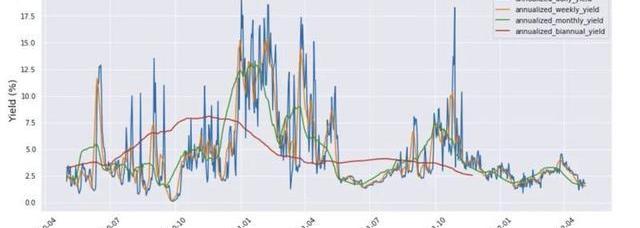

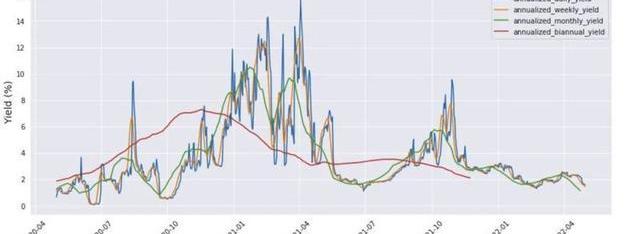

下面是依據上一節的公式核算出的年化日、周、月和半年收益率的圖。日收益率有些動搖,而周收益率、月收益率和半年收益率別離是之前圖的滑潤版本。USDT和USDC在圖中有相對類似的模式,由于它們在2021年初都閱歷了高收益率和高動搖性。這表明,有一些系統性的要素正在影響整個安穩的假貸商場。

Glassnode:本周穩定幣供應發生近幾年來第一次大規模收縮:金色財經報道,據區塊鏈分析公司Glassnode最新分析顯示,本周穩定幣供應發生近幾年來第一次大規模收縮。自2020年3月以來,主要穩定幣(USDT、USDC、BUSD和DAI)的總供應量已從53.3億美元增加到超過1582.5億美元。這是一個驚人的增長,在短短兩年多的時間里,增長了2866%。USDT仍然是主導資產,占主要供應的52.6%,其次是USDC,占30.8%的主導地位。然而,自四月初以來,穩定幣的總供應量縮小了32.85億美元。縮小時,穩定幣的總供應量曾達到1615.3億美元。大多數穩定幣的贖回是由USDC推動的,自3月初以來,USDC已經減少了47.7億美元。另一方面,USDT的供應繼續擴大,在同一時期增加了25億美元。

最近這種穩定幣供應收縮是一個罕見的事件,總供應收縮率達到了每月-29億美元。USDC是正在經歷贖回的主要穩定幣資產,這預示著整個加密貨幣行業正在發生一定程度的凈資本外流。[2022/5/13 3:13:48]

Vee.Finance官方確認:超3500萬美元資產被盜,穩定幣未受影響:9月21日,據官方消息,借貸協議Vee.Finance官方發布有關攻擊事件的說明,內容如下:9月20日,Vee.Finance團隊注意到多次異常轉賬,經過進一步監控,共有8804.7 ETH和213.93 BTC被盜(總價值超3500萬美元)。被攻擊的Vee.Finance交易合約地址為:0xd1F855ceF146D36CC5851E2139c54524420797f2。攻擊者地址為:0xeeeE458C3a5eaAfcFd68681D405FB55Ef80595BA。

經調查,疑似攻擊者系通過上述地址發起攻擊,并已獲取該地址的被盜資產。為確保更多用戶資產安全,團隊已暫停平臺合約,并已暫停存取款功能。穩定幣部分不受此次攻擊影響。目前,根據地址監控,攻擊者尚未對被盜資產進行進一步轉移或處理。團隊正在努力工作以進一步澄清攻擊事件始末,并將繼續嘗試聯系攻擊者以恢復資產。[2021/9/21 23:40:33]

來源:thegraph

市值前十加密貨幣中僅穩定幣USDT下跌:金色財經數據顯示,截止當前,加密貨幣市值前十幣種9漲1跌,唯一下跌幣種為USDT,跌幅約0.46%。漲幅前三為:BSV(175.818美元,+4.81%)暫居第一、ETH(141.085美元,+4.1%)排名第二、BCH(232.497美元,+3.96%)排名第三。[2020/4/3]

或許影響告貸收益率的系統性要素是加密商場數據(如BTC/ETH的價格)及其相應的動搖性。當BTC和ETH處于上升趨勢時,一些追牛的出資者或許會從安穩幣池中告貸購買BTC/ETH,然后用購買的BTC/ETH作為典當,再借入更多的安穩幣,重復這個循環,直到杠桿到達預期水平。此外,當商場進入高動搖性機制時,會有更多的中心化和去中心化的加密交易,這也會增加對安穩幣的需求。

現在,為了檢驗安穩幣收益率與加密貨幣商場數據的聯系,咱們運用以下公式進行簡略的線性回歸剖析,看看有多少收益率的變化能夠歸因于價格和動搖率要素:

行情 | 數字貨幣22個概念板塊僅穩定幣下跌:據非小號數據顯示,數字貨幣22個概念板塊中21漲1跌。唯一下跌板塊為穩定幣,平均下跌幅度為0.29%。平均漲幅排名第一的是DApp去中心化,平均漲幅為8.63%,其中ENU領漲,漲幅達56.14%;平均漲幅排名第二的是平臺幣,平均漲幅為6.90%,其中CET領漲,漲幅達49.88%;平均漲幅排名第三的是數據存儲,平均漲幅為6.68%,其中BIT領漲,漲幅達42.36%。[2019/3/21]

為了衡量這些要素的影響程度,咱們運用R-Squared評分,其范圍為。得分為100%意味著收益率徹底由影響要素決定。

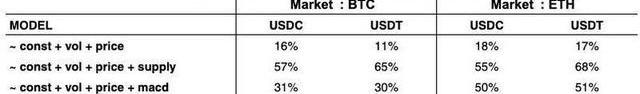

咱們別離對BTC商場和ETH商場的USDC/USDT進行回歸,得到如下R-Squared表:

在決定USDC和USDT的收益率方面,ETH商場數據(18%和17%)比BTC商場數據(16%和11%)具有更好的解說力。這并不奇怪,特別是由于自2021年初以來,ETH在DeFi商場的人氣和廣度不斷擴大。從這些成果能夠看出,加密貨幣的價格和動搖性要素并不能徹底解說安穩幣的收益率。咱們能夠得出定論,一定有其他要素有助于進步基本模型的分數。

咱們經過引進安穩幣前史供給數據和MACD技術指標價格數據對模型進行了進一步的探索性剖析。安穩幣供給量(供給給Compound流動性池的安穩幣總數)應該直觀地影響安穩幣的可用性/稀缺性,并直接影響收益率。MACD是一個重要的動量交易信號,由于它能夠協助出資者決定何時杠桿化和何時去杠桿化。

咱們看到R-Squared分數有了顯著的進步,USDC和USDT都到達了大約60%-70%的水平,如下圖所示。

從這些數據中咱們能夠得出定論,安穩幣的供給是一個重要的要素,由于它能夠使兩個商場中的任何一個安穩幣的得分都到達60%左右。這好像表明供給是影響安穩幣假貸商場收益率的一個主要要素。這與傳統經濟世界十分類似。

MACD數據(關于BTC和ETH價格)的發布帶來了喜憂參半的改進。以BTC商場為例,其獨立貢獻遠遠小于供給要素,僅超出供給邊際效益幾個百分點。但是,咱們注意到,與BTC商場相比,在ETH商場,MACD對R-Squared的獨立貢獻更大。這表明安穩幣假貸收益率與ETH中根據動量的交易活動的相關性高于BTC。

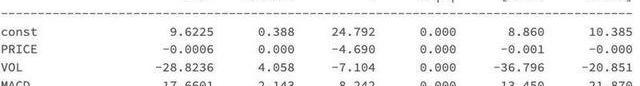

下圖是ETH商場USDC告貸收益率回歸系數的一個例子。該表表明,較高的ETH價格、動搖性和安穩幣供給一般與較低的USDC告貸收益率相關。一起,MACD信號越強,收益率越高。

與傳統無危險收益率的比較

盡管提醒安穩幣告貸低危險收益率的原因很風趣,但將這些收益率與TradFi商場的對應收益率進行比較也很重要。

由于安穩幣假貸收益率來源于Compound平臺典當告貸的實現起浮利率,所以咱們選擇了傳統貨幣商場運用的GeneralCollateral(GC)利率作為可比無危險利率,由于它也是以國債作為告貸典當品的起浮利率。

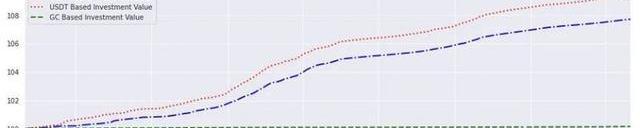

下圖是別離獲得USDC告貸收益率、USDT告貸收益率和GC利率收益率的出資組合價值的圖表。所有出資都以2020-05-01的初始價值100美元開始,并于2022-05-01結束。如下圖所示,USDT和USDC典當告貸的收益率大大高于GC利率。另一方面,賺取GC利率的無危險出資在同一時期幾乎沒有增加。

下表的均勻利率也證明了GC利率均勻在0.08%左右,而USDC和USDT在這段時刻的告貸收益率別離為3.71%和4.51%,如下圖所示。(咱們還查看了2020-05年2年期國債收益率,僅為0.2%)。

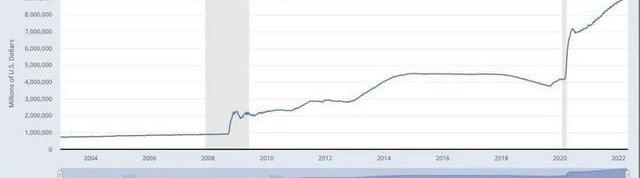

在可預見的未來,咱們有理由得出這樣的定論:至少在加密貨幣商場內,低危險利率將持續優于TradFi商場的無危險利率。其間一個原因是智能合約危險。但是,一個更大的原因是相對于整個加密經濟的增加,安穩幣供給的增加較慢。相比之下,自新冠以來,TradFi商場出現了大幅度的信貸增加,這有助于將無危險利率推至前史低點。

定論

該文對經過DeFi協議進行的安穩幣典當告貸供給的低危險收益進行了廣泛的指示性剖析。盡管這些收益率或許每天都在動搖,但它們的整體趨勢能夠經過BTC/ETH價格、動搖、安穩幣供給和MACD(動量交易活動)進行較好地解說。咱們還將這些收益率與TradFi商場的無危險收益率進行了比較,咱們看到加密貨幣商場的持續體現優于其他商場。

Tags:USDETHUSDCUSD幣USD價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意USDC幣USDC價格

飛全律師認為,虛擬貨幣不具有法償性與強制性等貨幣屬性,交換價值尺度和流通手段均被限制,虛擬貨幣本身缺乏合法經濟評價標準,因此,在虛擬貨幣借出后要求返還的.

1900/1/1 0:00:00這段時間的俄羅斯可以說是壓力重重,不僅要對烏克蘭,進行特別軍事行動。而且還要面臨西方的一系列,全方位升級制裁。而和他們同樣壓力大的,還有小伙伴白俄羅斯.

1900/1/1 0:00:00美國沒想到,繼俄羅斯之后,中國也出手了。就在最近,央行一聲令下,發布跨境貿易結算令,支持跨境貿易使用人民幣結算,并且7月21日起立即執行.

1900/1/1 0:00:00文章首發:數字經濟產業研究院(公眾號今天,我們支付方式的習慣和模式正在改變。雖然現金在我們的生活中仍然很普遍,但在新一代年輕人中,現金支付不再是這一代人的主要支付手段;隨著互聯網的普及和各種“線.

1900/1/1 0:00:00來源人民網 編者按 近日,比特幣一路暴跌,至6月19日跌破1.8萬美元關口,這是2020年12月以來比特幣的最低點,虛擬貨幣交易炒作風險再度成為輿論焦點.

1900/1/1 0:00:00隨著數字經濟快速發展與數字金融服務需求不斷增加,全球貨幣金融體系邁入數字化變革時代,許多經濟體央行數字貨幣研發按下快進鍵.

1900/1/1 0:00:00