BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-3.65%

ETH/HKD-3.65% LTC/HKD-3.75%

LTC/HKD-3.75% ADA/HKD-5.29%

ADA/HKD-5.29% SOL/HKD-2.24%

SOL/HKD-2.24% XRP/HKD-4.69%

XRP/HKD-4.69%

本期看點:

1.BTC未平倉合約仍在飆升

2.DAI利率提升是為蠶食傳統穩定幣

01Twitter觀點

1.Phyrex:短期行情看ETF

不知不覺的又到了本周期權交割的時候了,看來本周的巧合還是巧合定了,BTC和ETH的現貨價格和最大痛點的差距幾乎不足萬分之三,再次坐實了最大痛點和現貨價格之間的關系,這已經是多少次了我自己都數不清了,而沒有實現巧合的次數,從六月開始甚至不足一掌之數,當然在我并不是說最大痛點和現貨價格有必然的聯系,也非常不建議加杠桿去博弈最大痛點,最多也就是作為價格走勢的參考,而巧合的主要原因我們已經說了不下數百次了,目前幣市的流動性很差,本身的敘事沒有任何的改變,現在多數的投資者仍然在博弈貝萊德們的申請,在沒有明朗之前,震蕩還是最大的可能。

從目前的數據來看,持倉超過半年沒有移動過的BTC在繼續上升,而且保持著極速上沖的狀態,這就說明更多的投資者仍然不關心短期的價格變化甚至是宏觀行情,而且即便貝萊德內部的信息是正確的,BTC現貨ETF的審批通過也是在2024年的事情了,所以可以預想到如果市場中沒有黑天鵝的出現,那么以長期投資為目標的持有者會繼續大幅的增加,目前已經超過了1,461.7萬枚的BTC在至少五個月的時間中沒有參與到換手,占流通總量的75.14%,也就是超過了流通量四分之三的BTC進行了主動鎖倉。

另外需要我們一直關注的就是單一價格下BTC的存量,前兩天因為貝萊德再次炒作的原因,29,000美元的堆積量獲得了部分的釋放,從將近110萬枚的存量中下降了一些,但到目前為止仍然有超過101萬枚的堆積,與此同時29,500美元的堆積量也上升到了75萬年枚左右,30,000美元的堆積量雖然有少許的下降,但也維持在67.6萬枚左右。1,000美元的差價下堆積量已經超過了243.6萬枚。可以說目前的危機不但沒有接觸,反而是越來越高了,情緒利好一切都好說,雖然可能會阻礙一些價格的上漲速度,但如果情緒出現利空,很容易會轉變成規模較大的拋壓,畢竟都在相似的價格區域內。

盡管SEC提起訴訟,但Coinbase的市場份額仍在上升:金色財經報道,盡管SEC對Coinbase提起訴訟,但多家全球資產管理公司仍與Coinbase簽署了SSA協議。但Coinbase的市場份額在6月份仍攀升至2023年1月以來的最高點。自今年年初以來,Coinbase一直控制著美國監管交易所約50%的交易活動。然而,隨著SEC對其和幣安違反聯邦證券法的指控,Coinbase市場主導地位在6月份迅速上升,達到64%的峰值。與此同時,Kraken和Bitstamp等其他美國平臺在此期間也增加了市場份額。[2023/7/5 22:17:59]

當然這里并不是說Billions項目組ETH的價格就一定會下跌,尤其明天就是周末了,在流動性更低的情況下,暴漲暴跌的可能性都會增加,當前的情緒還算是穩定,只是更多的籌碼集中在一個位置會有更高的風險,短期的價格在沒有黑天鵝的影響下個人還是認為震蕩會是主要的走勢,漲了看漲,跌了看跌在目前的市場中很有可能仍然不適用,甚至是宏觀情緒對于幣市的影響都非常有限,昨天的CPI就是最好的例子,短期能夠改變敘事風格的可能只有ETF了。

2.梭教授說:拉盤上合約

有點好笑最近的行情。

●$ygg拉盤,然后$ygg上合約。

●$dodo拉盤,然后$dodo上合約。

●$bnt拉盤,然后$bnt上合約。

●今天$oxt拉盤,然后$oxt上合約。

到底是因為要上合約拉盤,還是拉盤才上合約啊???不懂,單純問問。

3.BitcoinArchive:熊市要結束了

#BitcoinMACDcross-overgettingwideronthemonthlychart.Bearmarketisover.Actaccordingly.

加密交易所的比特幣供應量已降至2018年2月以來的最低水平:金色財經報道,鏈上分析公司Santiment數據顯示,加密交易所的比特幣供應量已降至2018年2月以來的最低水平。在美國證券交易委員會 (SEC) 指責Binance 和Coinbase向美國客戶提供未注冊證券后出現大幅下跌,過去一周有6.4%的供應離開交易所。[2023/6/14 21:36:30]

02鏈上數據

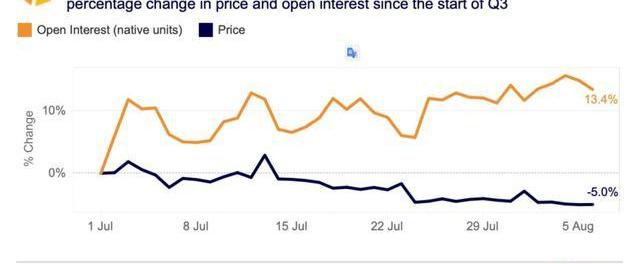

Kaiko:BTC未平倉合約仍在飆升

盡管比特幣價格持續震蕩,但是BTC未平倉合約仍在飆升。

Check?ate:比特幣目前的低波動率與熊市后期重新積累階段一致

比特幣的實際波動率已跌至歷史低點。從1個月到1年的時間范圍來看,這是自2020年3月以來比特幣價格最平靜的一次。從歷史上看,如此低的波動性與熊市后的“宿醉期”一致。

03板塊解讀

據Coinmarketcap數據顯示,24小時熱度排名前五的幣種分別是:PEPE、SHIB、WLD、XRP、APT。據Coingecko數據顯示,在加密市場中,漲幅前五的板塊分別是:DuckSTARTER、Exnetwork資本、GamingGuild、Logistics、FaaS。

熱點聚焦——藏在Paypal穩定幣代碼中的功能:可以凍結資產,也可以清除地址

加密支付提供商Stellar通過Spacewalk橋接將法幣連接至Polkadot生態:金色財經報道,加密貨幣支付提供商Stellar通過新建的Spacewalk橋接,正在連接到Polkadot以及Kusama,此舉將連接兩個區塊鏈生態系統與Stellar法幣出入金渠道。

該橋接由最近的Polkadot平行鏈拍賣贏家Pendulum創建,旨在將DeFi應用程序與外匯市場連接起來,特別是在新興市場。自2014年成立以來,Stellar已經建立了相關業務,并與跨境支付公司速匯金(MoneyGram)等合作。

據Pendulum聯合創始人兼首席技術官Torsten Stüber介紹,Spacewalk橋接現在在Kusama上運行,Polkadot版本將在一到兩周內開放。

USDC將是該橋接上使用的主要穩定幣。Stellar發展基金會產品副總裁Tomer Weller表示,未來還將支持一系列區域貨幣穩定幣,包括阿根廷比索、巴西雷亞爾以及肯尼亞先令的代幣化版本,還有一些其他非洲穩定幣和一些基于歐元的穩定幣。(CoinDesk)[2023/3/14 13:02:07]

PayPal推出了其最新的ERC-20穩定幣PYUSD,和主流穩定幣一樣,PYUSD與美元掛鉤,可以與美元1:1兌換,背后有美國短期國債、現金和其他等價物作為支撐,并且每月會發布儲備金報告,受到會計師審計。

根據PayPal的官網消息,符合條件的美國PayPal客戶在購買PayPalUSD后將能夠:將PayPalUSD在PayPal和兼容的外部錢包之間轉移;使用PYUSD進行點對點的付款;在結賬時選擇使用PayPalUSD支付;將PayPal支持的任何加密貨幣與PayPalUSD之間進行轉換。

值得注意的是,PayPalUSD出現了兩個功能:凍結和清除已凍結地址。也就是說,PayPal官方可以通過中心化的操作,凍結或者解凍公司認為擁有惡意的錢包地址,也同樣可以清除這個地址里的所有資產。雖然區塊的生成不可更改,但是PayPal仍然可以通過這段代碼,在事實意義上禁止某些交易,或者凍結某些地址里的資產。

美國德克薩斯州新法案提議對加密市場進行監管以保護投資者:3月8日消息,美國德克薩斯州共和黨州眾議員 Giovanni Capriglione 向眾議院提交第 166 號法案,將對德克薩斯州不受監管的加密貨幣市場進行一些監管,以保護投資者使用 Coinbase、Cash App 和 Kraken 等數字資產交易所。該法案將要求數字資產交易所驗證他們有足夠的儲備金來支付客戶;禁止交易所將消費者資金與公司資產混合;要求對提交給德州銀行部的報告進行獨立審計。

Capriglione 表示,類似的法案 SB 770 已提交給德克薩斯州參議院,如果其中一項法案獲得通過,這將是該國首個此類法規。[2023/3/8 12:48:57]

UDST、USDC和USDD等也有凍結功能,不過相比之下,PayPal對于PYUSD的權限和在PayPal平臺上的掌控權明顯更大,也更加中心化。Circle在官方網站上的條款里寫道,在某些情況下,USDC可以拒絕處理交易或暫停用戶的服務,“如果我們合理地認為交易是可疑的、可能涉及欺詐或不當行為。”但是,Circle同時明確寫道,“所有通過USDC服務進行的交易都是不可逆的,并且不可退款。”

04宏觀分析

@幣市操盤手:多頭精疲力盡,市場醞釀向下變盤

近期,市場的整體表現依舊非常低迷。除了YGG、LPT等少數山寨幣仍在玩刀口舔血的資金游戲,前期帶領市場上攻的XRP、BCH、COMP等龍頭品種均陷入調整。雖然比特幣仍能勉強維持震蕩走勢,但其180天的波動率已創出歷史新低。那么,波動率極度萎縮之后,市場將如何變盤?

1.從短期來看,市場變盤向下的概率較大

主要原因有以下三點:

第一,隨著POW和RWA兩大主線相繼熄火,山寨幣的日成交占比從7月13日的51.2%暴降至8月9日33.7%,幾乎回到6月份啟動前的水平。山寨幣行情極速冷卻表明資金已經快速撤離。

Julien Bouteloup:目前ETH價值被低估了:金色財經報道,區塊鏈開發和建設者Julien Bouteloup表示,ETH應被視為基礎設施,目前,如果我們看一下去中心化互聯網的潛在長期潛力,它相對于其他大型科技股的價值被低估了。在熊市期間,我們看到繼續建立新協議的動機越來越少。[2022/12/22 22:01:42]

第二,歷史上,在美聯儲加息的壓制下,通脹回落的第一波通常都是“假摔”,只要旺盛的需求不被摧毀,通脹再次反彈只是時間問題。隨著下半年的能源的價格不斷走高,通脹反彈或將很快到來。

第三,從過往的經驗來看,在機構進場之前,市場通常會出現神奇的“倒車接人”現象。例如,在灰度、MicroStrategy等機構進入市場之前,市場出現了3.12暴跌。所以,在比特幣ETF獲批不斷升溫的情況下,市場不排除會為機構提前進場砸出黃金坑。

2.深蹲是為了跳得更高

然而,必須強調的是,此次深蹲依然是良性回調,甚至很可能會成為下半年最佳的買點。

3.山寨幣狙擊空頭盈利

在行情調整期間,個別低位山寨幣突然暴力拉升成為低迷市場下一道靚麗的風景線,并吸引了大量的關注。但令人意外的是,過去主力逆勢拉盤的盈利點在于收割跟風盤,而當下卻變成了狙擊空頭。Coinglass數據顯示,在幣價暴漲的過程中,YGG永續的資金費率曾達到日化11.1%,市場情緒幾乎一邊倒看空。隨后8月7日,YGG盤中暴漲120%,導致價值約960萬美元的空頭合約爆倉,但在完成對空頭的屠殺后,市場戲劇性的一幕出現,YGG在觸及0.999美元后的一個小時內便出現斷崖式下跌。

盡管很多空頭進場的價位都在0.4以上,且預留了充足的保證金,但最終仍倒在黎明前的黑暗。這個例子說明了,在主力絕對控盤的情況下,再保守的策略也不堪一擊,這就是筆者始終不建議大家去參與小市值幣種博弈的原因。

4.美股市場風險升溫

宏觀上,在惠譽下調美國信用評級后,摩根士丹利和摩根大通等投行也紛紛發布看空美股的報告。然而,在連多次預測失靈之后,市場對華爾街的警告已經完全忽視。殊不知,美股平靜的背后,美元指數開始反彈,能源價格開始反彈,被市場忽視的風險正在悄然升溫。

05研報精選

新火科技:DAI利率提升是為蠶食傳統穩定幣

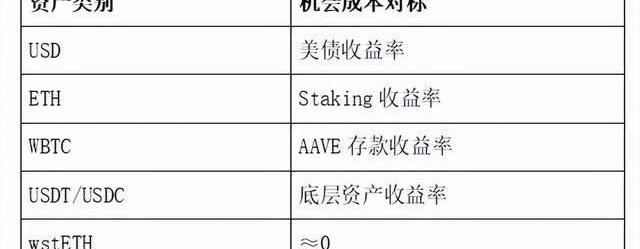

MakerDAO的SparkProtocol調整DAI存款APY(DSR)至8%,實質是補償用戶持有ETH與USDC等傳統資產的機會成本,而eUSD和DAI等新興穩定幣會靠著高利率不斷擠占USDC等老牌穩定幣的市場空間。同時,可以將DAI的生息與流通屬性剝離,來提高MakerDAODSR的資金利用效率。

1.實現增長飛輪

首先有一個問題:為什么MakerDAO要給DAI提供8%的高額收益率?答案是很清晰的——Maker希望讓渡自己的收益,主動給用戶/市場提供套利空間,通過補貼的方式實現DAI規模增長。

根據MakerBurn數據,過去4天內DAI供應量由44億增長至52億。顯然,這是由于DAI的8%的高額利率直接拉動的。

這意味著在DAI流通量增長的同時,協議也會擁有更多USDC,就可以使用這些USDC兌換更多美元、購買更多RWA資產,提供更多真實收益,帶來飛輪效應。

2.套利可以持續很久

第二個問題是DAI的增長終點在哪里?答案是當套利空間縮小到足夠小為止。回答這個問題的前提是,要理解EDSR(EnhancedDAISavingsRate)機制本質上是主動給用戶提供套利機會。

那么對于質押stETH/rETH的用戶來說,stETH/rETH來說除了用來做mintDAI的質押物以外沒有太大用途。所以只要EDSR的利率高于mintDAI的費率,就有機可圖。

而USDT/USDC用戶的情況更復雜一些。因為USDC/USDT不需要去抵押mint為DAI,可以直接在DEX上兌換為DAI。站在用戶角度,USDC存在AAVE大概可以獲得2%的收益率,而換成DAI存入DSR可以獲得8%的收益率,這顯示是有吸引力的,那么不斷地會有用戶進行兌換。

這里就會有一個問題,如果Maker繼續把用戶存入的USDT/USDC換成RWA,DSR的收益應該存在一個下限,且這個下限高于USDC/USDT的鏈上無風險收益率。這意味著這種類型的套利應該能持續很長時間,DAI會持續不斷地吸收USDT/USDC的市場份額。

3.DAI的競對們

當然,DAI侵吞Tether/Circle份額的道路可能并不會那樣順利,因為DAI本身也有一些短板、規模尚處劣勢。但不要忘了,DAI并不是唯一一個試圖侵占USDT/USDC的玩家,除了DAI以外,還有crvUSD、GHO、eUSD、Frax、就連Huobi和Bybit都分別推出了自己的RWA資產。

這里會出現一個穩定幣派系分歧:底層收益來自哪里?

一派是Huobi/Bybit的做法,底層收益完全來自于RWA的收益,需要做的只是把Tether/Circle侵吞掉的那部分收益還給用戶。另一派是crvUSD、eUSD這樣的純鏈上質押穩定幣,底層收益來自于抵押物在其他協議的Staking收益而DAI這種模式其實混合了兩種收益來源。

但這些類型都指向了同一個終點——降低機會成本,或者說補償用戶的機會成本。

4.終極目標:蠶食傳統穩定幣

如果你選擇用wstETH鑄造DAI,你仍可以獲得Staking的收益,你并未犧牲任何本屬于你的APY;如果你選擇用ETH鑄造eUSD,Lybra會收取少量費用,但大部分StakingAPY仍屬于你自己。但當你使用USD購買USDT/USDC的時候,4%-5%的RWA收益率被Tether/Circle拿走了。

Tether僅在2023年Q1凈利潤就達到了14.8億美元,如果DAI能夠完全取代Tether/Circle,這將給加密貨幣市場帶來每年50-100億美元的真實收入。我們常常詬病加密貨幣缺乏真實收益場景,但卻忽略了最大的一個場景,這個場景也是最簡單的——只需把本屬于貨幣持有者的收益/機會成本還給他們。。

在我看來,擁抱RWA還是和RWA脫鉤、堅持去中心化還是迎合監管,這些不同的選擇可能會共存,但蠶食中心化穩定幣市場份額的路線是明確的。只要Spark或Lybra的APY優勢仍然存在,USDC/USDT的市場份額就會被一直蠶食。對于這一點,RWA抵押品模式的算穩和鏈上原生抵押品算穩是一致的。

刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵。脫水互動討論群初建,交流對行業的分析和行情動態,歡迎留言互動,申請入群一起交流。

根據央行等部門發布“關于進一步防范和處置虛擬貨幣交易炒作風險的通知”,本文轉載觀點不代表本公眾號意見,內容僅用于信息分享,不對任何經營與投資行為進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行為。不為任何虛擬貨幣、數字藏品相關的發行、交易與融資等提供交易入口、指引、發行渠道引導等。

歡迎來到我的頻道,我是你的朋友,一位專業且忠實的Pi先鋒。今天,我要和大家分享一個非常重要的話題:如何讓自己更加優秀,從而讓Pi財富更加接近你.

1900/1/1 0:00:00你知道嗎?Pi網絡共識價值高達314159美元,1Pi相當于14個BTC!這個驚人的數字讓人不禁想問.

1900/1/1 0:00:00ICP從大盤股中飆升最多,上漲6%至4美元。比特幣昨日暴跌至數月新低,但來自全球最大資產管理公司的利好消息將其推高了一大截.

1900/1/1 0:00:00在印度尼西亞的一片繁榮景象中,卻隱藏著一段令人難以置信的故事。這個擁有千島之國的國家,正試圖借助PiNetwork的力量,實現國家的快速發展.

1900/1/1 0:00:00小探本期為大家帶來的內容主題是“SpaceX曾出售BTC引發市場大跌”歡迎大家關注小探,小探每天都會給您獻上關于幣圈的優質內容哦.

1900/1/1 0:00:00DeFi崛起給IXO的家族新增了一名成員:IDO。IDO的名稱含義眾說紛紜,本文采取InitialDeFiOffering的含義,即去中心化協議的初始上線發行.

1900/1/1 0:00:00